Wakacje na rynku kredytów hipotecznych przyniosły długo oczekiwaną zmianę. Stawki oprocentowania ruszyły zdecydowanie w dół. Trend ten dotyczył tylko jednej z formuł finansowania i wyłącznie parametrów „na początek”.

Kiedy w połowie roku podsumowywaliśmy sytuację na rynku hipotek, wiele argumentów przemawiało za tym, że kolejny kwartał będzie stał pod znakiem stabilizacji. Po etapie „post-BK2”, gdy sprzedaż trzymała się na „ogonie” wniosków preferencyjnych produktów, nie ma już śladu. Nikt nie łudzi się, że następca programu dopłat do kredytów szybko nabierze kształtów, chociaż od prezentacji pierwszych projektów „Kredytu na start” minie lada moment pół roku. Co więcej, klimat dla takiego mechanizmu pobudzenia rynku staje się coraz bardziej niekorzystny.

Na rynku zrobiło się ciaśniej, a to może zachęcić do ostrzejszej konkurencji cenowej. Szansę na taki ruch przyniosły także zmieniające się perspektywy obniżki stóp procentowych. Nie widać ich jeszcze w stawkach WIBOR używanych do wyceny hipotek, ale dalej sięgające instrumenty pokazują zmianę oczekiwań rynku. W efekcie banki w ostatnim kwartale znacznie odważniej niż wcześniej majstrowały w cennikach.

Aby pokazać ostatnie ruchy w szerszej perspektywie, sięgamy ponownie do danych z comiesięcznych rankingów Bankier.pl. Przez ostatnie 9 miesięcy banki przygotowywały symulacje dla tego samego profilu kredytobiorców. To para z dzieckiem, mieszkająca w Warszawie, zaciągająca kredyt na 25 lat z 20-procentowym wkładem własnym i podsuwanym przez bank pakietem sprzedaży krzyżowej. Bardzo zbliżony typ klienta śledziliśmy wcześniej, od połowy 2022 r. A to pozwala spojrzeć z dalszej perspektywy na ostatnie cenowe trendy.

Najtaniej od dwóch lat… gdy spojrzeć na „procenty”

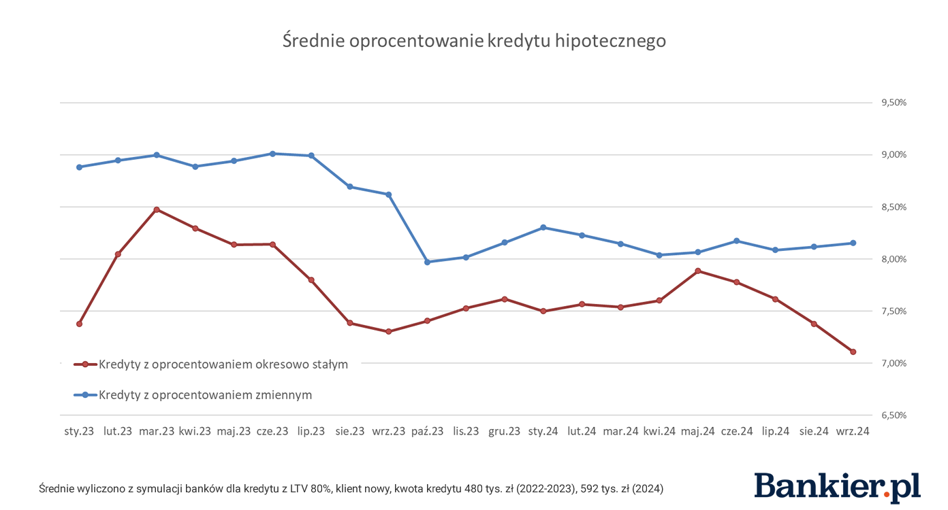

Średnie oprocentowanie kredytu hipotecznego, wyliczane z propozycji banków uczestniczących w rankingach, w III kw. 2024 r. „rozjechało się” najmocniej od dokładnie roku. W przypadku produktów z oprocentowaniem okresowo stałym wskaźnik był najniższy od połowy 2022 r. Od czerwca średnia obniżyła się o 0,66 pp.

Zupełnie inaczej wygląda sytuacja w przypadku kredytów opartych na zmiennej stopie. Tu wahania nadal są znikome i średnia we wrześniu była niemal identyczna, co wskaźnik w grudniu minionego roku. Rezultatem ostatnich zmian jest poszerzenie się przestrzeni, która dzieli warunki cenowe dla hipotek stało- i zmiennoprocentowych. Przewagę mają oczywiście te pierwsze, a średnie wartości różnią się dziś od siebie o ponad 1 pp. Po raz ostatni granica ta została przekroczona we wrześniu 2023 r.

Nie widać końca ery wysokich marż

Spora różnica w obecnych stawkach oprocentowania dla różnych wariantów kredytów może sprzyjać stałoprocentowym hipotekom. Dla przeciętnej kwoty kredytu wspomniany dystans przekłada się na kilkaset złotych oszczędności w racie. Nie powinno to być jednak jedyne kryterium selekcji, o czym przypominaliśmy ostatnio na łamach Bankier.pl.

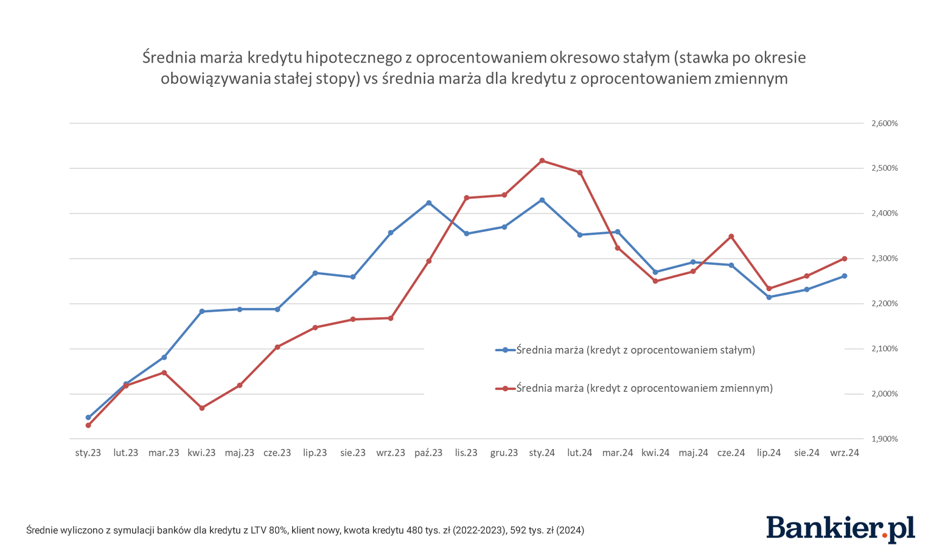

Spojrzenie na oprocentowanie warto uzupełnić podsumowaniem trendów w kształtowaniu się marż. Tu nie widać jednak oznak odwrócenia się długoterminowej tendencji – marże nie chcą spadać, a w III kwartale wręcz lekko wzrosły.

Nadal dla kredytów z oprocentowaniem zmiennym średnia jest nieco wyższa niż dla stałoprocentowych hipotek. Można powiedzieć, że pogłębia to krótkoterminową przewagę produktów z okresowo stałą stopą.

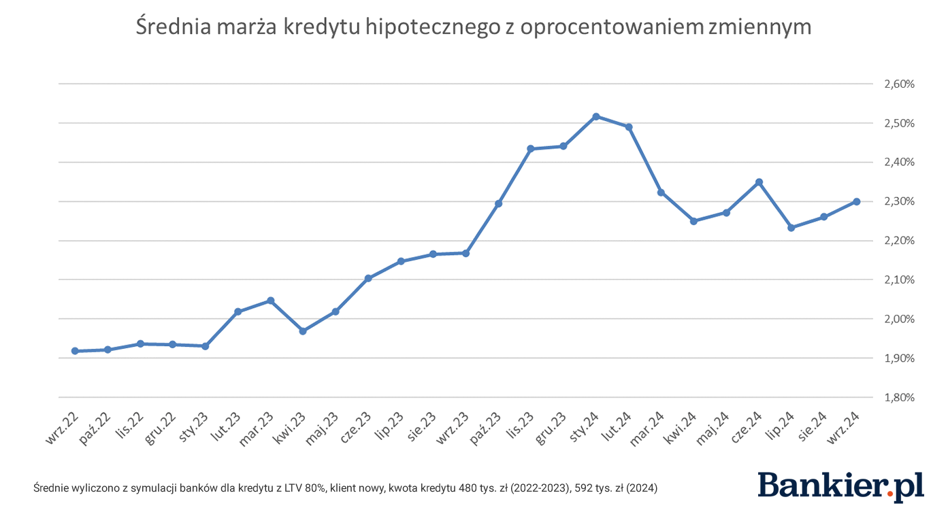

O tym, jak bardzo zmienił się rynek świadczyć może spojrzenie z nieco dalszej perspektywy. W połowie 2022 r. średnia marża dla hipotek zmiennoprocentowych była zbliżona do 1,9 pp. Obecnie takiej propozycji nie znajdziemy na rynku, a jeśli pojawia się w cennikach, to wyłącznie w ograniczonych czasowo akcjach promocyjnych. Uśredniony parametr wyliczany z symulacji banków sięgnął we wrześniu 2,3 pp.

Bez rozstrzygnięć w sprawie wskaźnika

Wakacje nie przyniosły wyjaśnienia w sprawie, która zdecydowanie mieści się w grupie strategicznych problemów dla rynku hipotek. Chociaż rekomendacje dotyczące następcy WIBOR-u mieliśmy poznać już w lipcu, to do tej pory nie zaprezentowano zapowiadanych zaleceń grupy roboczej. Prawdopodobnie publikacja nastąpi w najbliższych dniach.

Tymczasem jedyną instytucją, która korzysta jeszcze z WIRON pozostał Velo Bank. Słowo „korzysta” wypada jednak ująć w cudzysłów – instytucja nie oferuje kredytów ze zmiennym oprocentowaniem (podobnie jak Bank Millennium, BNP Paribas Bank i ING Bank Śląski), a wskaźnik ma wyznaczać cenę kredytu, gdy skończy się 5-letni okres zablokowanej stawki.

W tym kontekście warto odnotować, że w ostatnich miesiącach dwa banki sięgnęły po WIBOR 1M jako podstawę wyliczania oprocentowania. Pierwszym z nich jest ING Bank Śląski (dla hipotek stałoprocentowych, po 5 latach), a drugim Bank Pekao. Do tej pory ten wariant wskaźnika nie był używany przez żaden z banków aktywnych na rynku. Czas pokaże, czy to wstęp do zwrotu w kierunku częściej aktualizowanych, bardziej krótkoterminowych parametrów dla hipotek.