Prześwietliliśmy marże deweloperów i porównaliśmy je do średnich z Europy. To jednak nie jedyna miara, która przyda się wszystkim inwestującym w najbardziej gorącą branżę ostatnich kwartałów. Wraz z ekspertem od finansów korporacyjnych pokazujemy, czym jest rentowność kapitałów własnych i jak polska branża deweloperska wygląda na tle Europy.

W poprzednim artykule pt. „Deweloperzy z Polski biją marżami średnią europejską. Gdzie szukać rentowności firm sprzedających mieszkania” wraz z prof. Jackiem Welcem z SRH University w Berlinie, ekspertem z dziedziny finansów korporacyjnych, staraliśmy się wytłumaczyć, od czego zależą poszczególne marże w branży deweloperskiej i jak na przykładzie deweloperów z GPW wyglądały one na tle europejskiej średniej.

Ile zysku wyciskają deweloperzy?

Teraz bliżej przyjrzymy się rentowności kapitałów własnych, czyli popularnemu wskaźnikowi stosowanemu w analizie finansowej oraz przydatnego w ocenie potencjału inwestycyjnego różnych branż czy poszczególnych biznesów. „Wskaźnik rentowności kapitałów własnych (ROE) jest jednym z ważnych wskaźników finansowych z punktu widzenia udziałowców” – podkreśla prof. Welc.

Ponieważ liczony jest on jako relacja wypracowanego zysku netto do kapitałów własnych, pokazuje, ile spółka była w stanie wycisnąć zysku netto (z którego wypłacane są przecież dywidendy), czyli zwrotu dla akcjonariuszy, z puli funduszy (czyli kapitałów własnych), które ci zamrozili w kapitale spółki – wyjaśnia autor książki “Reading Between the Lines of Corporate Financial Reports”.

Deweloperzy z Polski biją marżami średnią europejską

Wśród wszystkich deweloperów notowanych na GPW średnie marże brutto w ostatnich dwóch latach (2022-2023) przekraczały 31% – wynika z ich raportów. Z kolei średnia marża netto wzrosła w 2023 r. do 19,1%.

Czytaj więcej…

O zyskach i tym samym marżach na różnych poziomach pisaliśmy już wcześniej, analizując w szczególności przypadek Dom Development, jednego z największych deweloperów w Polsce notowanego na GPW. Jego prezes powiedział latem, że marże deweloperów jeszcze nie są takie, jakie można spotkać u dilerów narkotyków, ale jak jest z kapitałami własnymi i kiedy ROE jest atrakcyjne, a kiedy nie?

„Jeżeli ROE danego dewelopera wynosi np. 7%, podczas gdy na inwestycji w znacznie bezpieczniejsze 10-letnie obligacje Skarbu Państwa można zarobić niemal 5,5% rocznie (dane rzeczywiste z początku grudnia 2024), to z pewnością nadwyżka tego ROE (zaledwie 1,5 punktu ponad oprocentowanie obligacji) oferuje kiepską premię za ryzyko, które w działalności deweloperskiej nie jest przecież nieistotne” – tłumaczy prof. Jacek Welc.

Rentowność kapitałów własnych branży deweloperskiej w Polsce i Europie

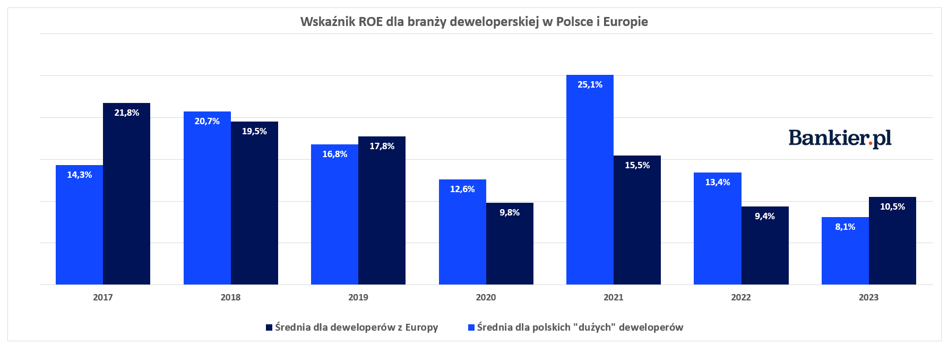

Czy ROE na poziomie 7% faktycznie może zdarzyć się w branży deweloperskiej? Okazuje się, że wg danych GUS dotyczących dużych firm deweloperskich, czyli podmiotów zatrudniających co najmniej 50 osób, z dominującym PKD 41.1 wskaźnik ten w 2023 r. był niewiele wyższy i wyniósł 8,1%. W tym czasie sektor Homebuilding wypracował w Europie średnią ROE na poziomie 10,53%.

Europejskie dane porównawcze, tak jak przy marżach, czerpiemy z bazy prof. Aswatha Damodarana, wykładowcy finansów na Uniwersytecie Nowojorskim. Agreguje on dane z takich źródeł jak: Bloomberg, Morningstar, Capital IQ czy Compustat. Statystyka potrafi jednak zniekształcać obraz rzeczywistości, a w poprzednim artykule szerzej wyjaśniłem skąd taki, a nie inny dobór grupy porównawczej.

Prof. Welc ma jednak kilka uwag dotyczących porównywalności tych samych wskaźników nawet w ramach jednej branży. „Problem ze wskaźnikiem ROE polega na tym, że jego poziom stanowi wypadkową wielu czynników, w tym nie tylko efektywności operacyjnej, ale i agresywności struktury kapitałowej danej spółki. Innymi słowy stopnia zadłużenia jej majątku” – podkreśla ekspert.

Wyraża to formuła stworzona dekady temu przez amerykańską firmę chemiczną DuPont, zgodnie z którą:

ROE = Rentowność netto przychodów x Rotacja aktywów x Dźwignia finansowa

gdzie:

ROE = Zysk netto / Kapitały własne

Rentowność netto przychodów = Zysk netto / Przychody ze sprzedaży

Rotacja aktywów = Przychody ze sprzedaży / Aktywa ogółem

Dźwignia finansowa = Aktywa ogółem / Kapitały własne

„Rentowność netto przychodów to nic innego jak omówiona wcześniej (i zilustrowana na przykładzie Dom Development) marża netto. Natomiast rotacja aktywów informuje o tym, ile przychodów ze sprzedaży (licznik) była w stanie wycisnąć spółka w danym okresie z zamrożonych w jej działalności aktywach ogółem (mianownik). Wzrost wartości któregokolwiek z tych dwóch wskaźników (np. poprawa marż i/lub zwiększenie efektywności wykorzystania majątku) przyczynia się do poprawy ROE.

„Jednakże do podbicia ROE może służyć również trzeci z parametrów, czyli tzw. dźwignia finansowa, będącą jedną z kilku form wyrażenia stopnia zadłużenia majątku spółki. Im wyższa dźwignia finansowa, tj. im wyższa relacja aktywów ogółem do kapitałów własnych, tym wyższy udział zobowiązań ogółem w finansowaniu majątku spółki. A wyższy udział zobowiązań (które trzeba przecież kiedyś spłacić) to oczywiście wyższe ryzyko finansowe” – kontynuuje profesor.

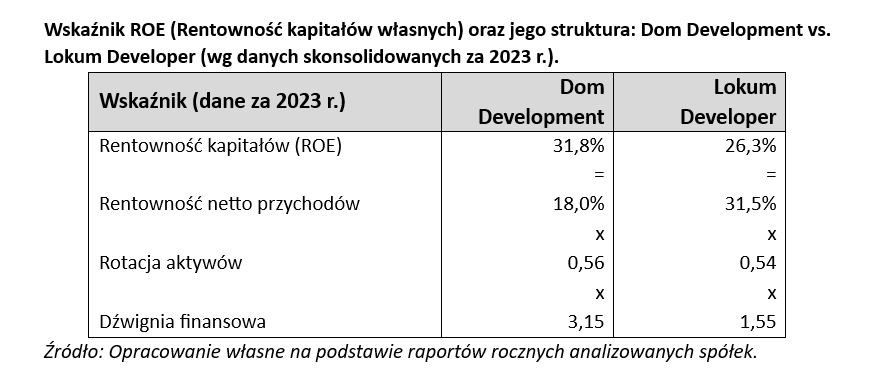

W rezultacie, porównaniu surowych wskaźników ROE dwóch lub więcej firm powinna zawsze towarzyszyć ocena struktury tychże ROE, mówi prof. Welc i ilustruje to przykładem Dom Development vs. Lokum Developer.

“Obydwie spółki nie różniły się też istotnie pod względem rotacji aktywów (0,56 vs. 0,54). A to oznacza, iż jakiekolwiek różnice pomiędzy ich rentownościami ROE mogły wynikać jedynie z różnic w rentowności przychodów i/lub skali zadłużenia, czyli tzw. dźwigni finansowej” – zauważa ekspert.

“Dom Development wypracował ROE o ponad 5,5 punktu procentowego powyżej ROE Lokum Development (31,8% vs. 26,3%), jednak wynikało to tylko ze znacznie mniej konserwatywnej dźwigni finansowej (3,15 vs. 1,55), zważywszy na znacznie niższą rentowność przychodów Dom Development (18,0% vs. 31,5%). Innymi słowy, Dom Development pobił Lokum Developer pod względem ROE tylko dzięki wyższemu udziałowi zobowiązań w strukturze finansowania majątku, co oczywiście niesie swoje implikacje dla ryzyka inwestycyjnego” – dodaje.

Deweloperzy z GPW biją benchmarki na głowę

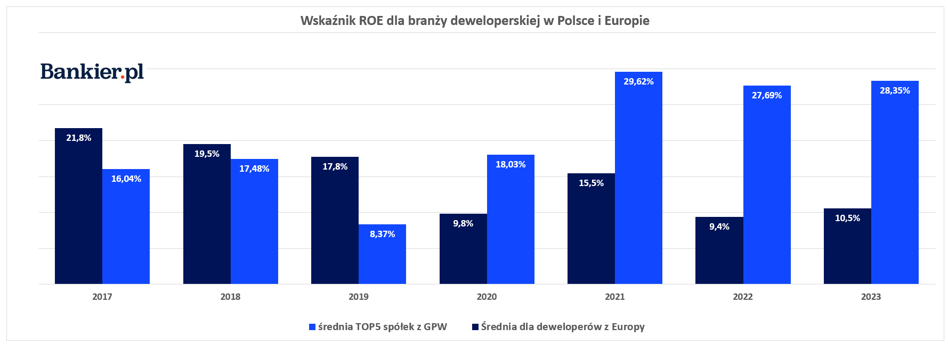

Musimy mieć zatem świadomość, że porównywanie ROE jest rodzajem badania, które – jak wyjaśnił wyżej prof. Welc – w najlepszym wydaniu powinno uwzględniać strukturę kapitałów własnych analizowanych podmiotów. W dalszej części nie będziemy patrzeć już więcej na pojedyncze spółki, a korzystając ze średnich, sprawdzimy, jak dla inwestorów wygląda atrakcyjność wskaźnika ROE dla 5 najpłynniejszych spółek z WIG-Nieruchomości, których łączna waga to blisko 70 proc. portfela indeksu.

Mowa oczywiście o Develi, Dom Developmencie, Atalu, Archicomie i Murapolu. Ich średnia wartość wskaźnika ROE wyliczona wg danych dostarczonych przez Bloomberg za 2023 r. wyniosła nieco ponad 28,3%. Przypomnijmy, że dla dużo szerszej grupy firm deweloperskich wg GUS wyniosła ona 8,1%.

Według danych z bazy prof. Aswatha Damodarana średnia ROE dla branżowych przedsiębiorstw w Europie w ostatnich latach też jest istotnie gorsza od średniej dla analizowanych spółek deweloperskich z GPW. Nawet mimo lepszych europejskich statystyk dla lat 2017-2019 to średnia dla całego analizowanego okresu wynosi w przypadku Europy blisko 14,9%, ale dla wybranych spółek z GPW jest o blisko 6 punktów procentowych większa i wynosi prawie 21%.

W kontekście wyjaśnień prof. Welca i wniosków NBP, które znalazły się w opracowaniu „Raport o sytuacji na rynku nieruchomości 2023”, wygląda na to, że wpływ na różnice miały finansowanie kapitałów własnych i większa dźwignia finansowa, a co za tym idzie – większe ryzyko inwestycyjne w przypadku spółek z GPW, no i większa premię za ryzyko, ale to nie wszystko.

Istotny zdaje się być także aspekt dzielenia się zyskiem z akcjonariuszami. Złote czasy dla firm deweloperskich sprawiły, że zaczęły one wypłacać bardzo hojne dywidendy. Na przykład Dom Development wypłacił za 2021 r. 87% zysku spółki, za 2022 r. było to 76%. Taka wypłata uszczupla kapitały własne, a więc mianownik potrzebny do wyliczenia rentowności. W ten sposób wskaźnik ROE także rośnie.

Jak widać, obok marż, także rentowność kapitałów własnych, to materia zależna od wielu czynników, które mogą na nią mieć bardzo istotowy wpływ, o czym warto pamiętać, porównując surowe liczby. Jak zaznaczył prof. Welc, porównując wskaźniki różnych spółek, a tym bardziej branż, trzeba zdawać sobie sprawę, że „diabeł tkwi w szczegółach”. Nie ulega jednak wątpliwości, że najwięksi deweloperzy z GPW mają się czym chwalić przed swoim akcjonariuszami. Ich ROE jest w wielu przypadkach wyższe niż w największych bankach i całego sektora.