Kończące się w środę posiedzenie Rezerwy Federalnej jest jednym z najważniejszych od lat. Wreszcie dojdzie do obniżki stóp procentowych, choć panują różne opinie co do tego w jakim stopniu. Amerykańska gospodarka odczuje ulgę, bo prognozowana jest cała seria obniżek kosztu pieniądza.

- Fed najprawdopodobniej zmieni tym razem stopy procentowe. Przez nieco ponad rok tkwiły nieruchomo na poziomie 5,25-5,50 proc.

- Powszechnie oczekiwana jest obniżka. Byłoby to pierwsze cięcie od czterech i pół roku, czyli od wybuchu pandemii COVID-19

- Decyzja będzie miała znaczenie także dla Polski. Większe cięcie i gołębi przekaz Fedu mógłby umocnić złotego i nasze obligacje skarbowe

- Więcej informacji o biznesie znajdziesz na stronie Businessinsider.com.pl

W ubiegłym tygodniu Europejski Bank Centralny obniżył w czwartek stopy procentowe o 0,25 pkt proc., co jest już drugim takim ruchem w rozpoczętym w czerwcu cyklu. W tym tygodniu uwaga przenosi się za ocean, gdzie o koszcie pieniądza zdecyduje amerykańska Rezerwa Federalna (Fed). Decyzja zostanie podana o godz. 20.00 (polskiego czasu), a pół godziny później rozpocznie się konferencja prezesa Jerome’a Powella.

Obniżka większa czy mniejsza?

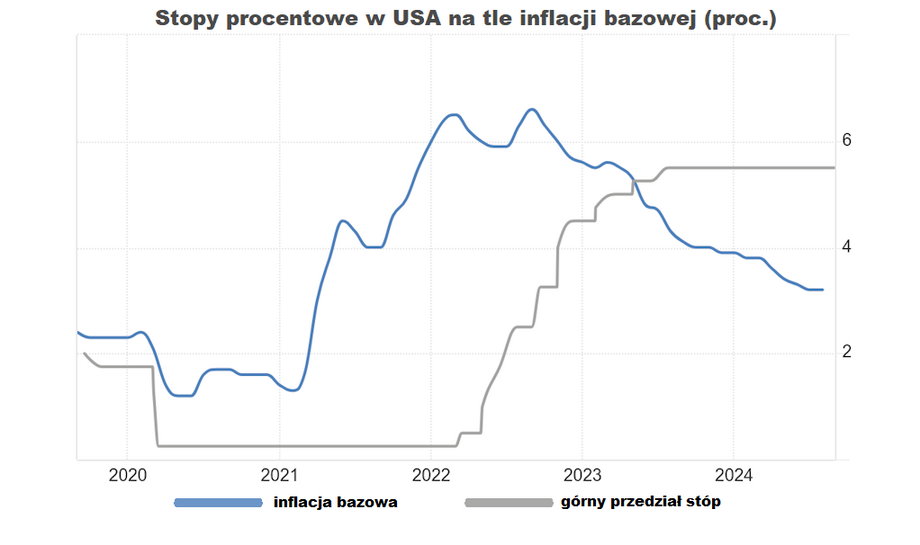

Gdy Fed ostatnio zmieniał stopy procentowe w USA, a miało to miejsce w lipcu 2023 r., była to podwyżka o 0,25 pkt proc. Od tego momentu koszt pieniądza w amerykańskim banku centralnym mieścił się w przedziale 5,25-5,50 proc., najwięcej od dwóch dekad. Gdy Rezerwa Federalna ostatni raz w tym cyklu podnosiła rok temu stopy, walka z inflacją była na dobrej drodze, ale wciąż jej wynik nie był pewny. Teraz dynamika cen jest już znacznie bliżej celu (w sierpniu była najniższa od trzech i pół roku) i choć są jeszcze pewne wyzwania w tym zakresie, to ekonomiści i rynek są pewni, że dojdzie teraz do cięcia stóp procentowych.

Skąd taka pewność? Eksperci Banku Millennium tłumaczą, że wskazuje na to komunikacja amerykańskich bankierów centralnych oparta o dane makroekonomiczne (inflację, która zbiega stopniowo do celu inflacyjnego, „mniejszą temperaturę” rynku pracy).

Pytanie tylko, w jakim stopniu: o 0,25 pkt proc. czy o 0,50 pkt proc. Zwykle oczekiwania dotyczące ruchów Fedu są dość jednoznaczne, ale tym razem rynek był mocno rozchwiany i niezdecydowany. Dopiero w ostatnich dniach przybyło głosów, że dojdzie do cięcia o 0,50 pkt proc. Prawdopodobieństwo takiego scenariusza rynek wycenia na 65 proc., a obniżki o 0,25 pkt proc. — na 35 proc. (za CME FedWatch Tool). Sprawa nie jest zatem rozstrzygnięta. Najprawdopodobniej będzie to obniżka inaugurująca cykl luzowania polityki pieniężnej.

Zdaniem ekonomistów Credit Agricole napływające ostatnio mieszane dane z USA wskazują, że tempo wzrostu zatrudnienia w tamtejszej gospodarce wyhamowuje, ale sytuacja na rynku pracy pozostaje dobra, co będzie stanowić argument dla Fed na rzecz jedynie stopniowego wprowadzania zmian w polityce pieniężnej. Z tego powodu uważają, że obniżka o 0,25 pkt proc. jest bardziej prawdopodobna niż o 0,50 pkt proc.

Podstawowy scenariusz ekonomistów Citi Handlowego zakłada wprawdzie cięcie o 0,25 pkt proc., ale ich zdaniem redukcja o 0,50 pkt proc. nie byłaby dużym zaskoczeniem. „Najprawdopodobniej decyzja dotycząca skali cięcia stóp będzie się ważyć do ostatniej chwili i niewykluczone, że na jej kształt wpływ będą mieć dopiero wtorkowe dane o sprzedaży detalicznej w Stanach. Niezależnie czy będzie to krok o 0,25, czy 0,50 pkt proc., naszym zdaniem w sumie w tym roku stopy spadną bardzo istotnie (o około 1,25 pkt proc.)” — napisali ekonomiści Citi Handlowego.

Opublikowane we wtorek po południu dane o sprzedaży detalicznej w USA okazały się lepsze od prognoz, podobnie jak te o produkcji przemysłowej.

Obniżkę o 0,25 pkt proc. przewidują ekonomiści mBanku. „W środę Fed zainauguruje cykl obniżek stóp procentowych cięciem o 0,25 pkt proc. Po nim nastąpią w tym roku jeszcze dwa (oba po 0,25 pkt proc.). Dlaczego nie 50 pkt proc.? Przede wszystkim nie ma zawału na rynku pracy, który wszyscy odtrąbili miesiąc wcześniej. Jest tylko hamowanie” — napisali we wtorek na portalu X.

„Dzisiejsze dane o sprzedaży i przetwórstwie przemysłowym (nawet biorąc pod uwagę rewizję) nie dają żadnego paliwa dla oczekiwań na 0,50 pkt proc. Wręcz przeciwnie” — dodali w kolejnym wpisie.

x.com

Za obniżką o 0,25 pkt proc. przemawia zdaniem ekspertów Banku Millennium także wciąż niezła aktywność gospodarcza. Według oddziału Fed w Atlancie wzrost gospodarczy w III kwartale 2024 szacowany jest na 2,5 proc. kw/kw (w ujęciu zannualizowanym) wobec 3 proc. kw/kw w w II kwartale 2024 r., czyli wciąż powyżej średniej wieloletniej. „Ponadto wykres dot-plot prezentujący oczekiwania co do stóp procentowych w przyszłości wskazywał na tylko jedną obniżkę o 25 pkt baz w tym roku, co naszym zdaniem przemawia za ostrożnym i wywarzonym podejściem do rozpoczęcia obniżek stóp. Nie bylibyśmy jednak zaskoczeni cięciem o 50 pkt baz., gdyby członkowie uznali, że należy przyspieszyć cykl obniżek” – dodali ekonomiści Banku Millennium.

Także zdaniem ekspertów ING Banku Śląskiego bardziej prawdopodobna jest umiarkowana obniżka. „W lipcu Fed zasygnalizował, że obecnie będzie więcej uwagi przykładał do sytuacji na rynku pracy niż inflacji. Wyraźnie słabszy od oczekiwań sierpniowy wynik payrolls napędził oczekiwania rynkowe na agresywne łagodzenie polityki pieniężnej w USA, jednak późniejsze dane nie potwierdziły negatywnego scenariusza dla amerykańskiej gospodarki. Wypowiedzi przedstawicieli FOMC także były stonowane, sugerując obniżkę stóp we wrześniu o 0,25 pkt proc. Wzrost inflacji bazowej CPI w sierpniu o 0,3 proc. m/m również przemawia za ostrożnym rozpoczęciem cyklu łagodzenia polityki pieniężnej” — argumentowali.

Zwrócili uwagę, że w środę poznamy także najnowsze prognozy członków FOMC (w tym słynny wykres kropkowy, tzw. dot-plot), co wpłynie na oczekiwania rynkowe co do skali obniżek stóp procentowych w USA w całym cyklu oraz docelowego poziomu stóp. „Spodziewamy się, że w 2024 Fed trzykrotnie obniży stopy o 0,25 pkt proc., a w 2025 r. złagodzi swoją politykę o kolejne 1,25 pkt proc.” — napisali eksperci ING Banku Śląskiego. To by oznaczało, że na koniec 2025 r. przedział stóp za oceanem wynosiłby 3,25-3,50 proc. Tuż przed pandemią było to 1,50-1,75 proc.

„Podczas konferencji prasowej po posiedzeniu szef Rezerwy Federalnej najprawdopodobniej zaznaczy, że skala i tempo kolejnych obniżek stóp procentowych zależeć będą od napływających danych. W tym tygodniu opublikowana zostanie również najnowsza projekcja makroekonomiczna członków FOMC. Jej kluczowym elementem będzie mediana oczekiwań członków FOMC dotycząca poziomu stóp procentowych na koniec 2024 r. Naszym zdaniem przewidywana w projekcji łączna skala łagodzenia polityki pieniężnej w 2024 r. wyniesie 0,75 pkt proc. wobec 0,25 pkt proc. w czerwcowej projekcji” — napisali eksperci Credit Agricole.

Wpływ na polskie obligacje i złotego

Ekonomiści Citi Handlowego podkreślili, że obniżki stóp przez Fed historycznie zazwyczaj sprzyjały napływowi kapitału do rynków wschodzących i choćby z tego powodu decyzje amerykańskiego banku centralnego będą istotne dla Polski.

„Biorąc pod uwagę ostatnią poprawę perspektyw inflacyjnych na świecie, stopy procentowe w Polsce pozostają na relatywnie wysokim poziomie i w przeciwieństwie do Czech lub Węgier, od dłuższego czasu nie uległy zmianie. Część inwestorów kupowała złotego właśnie z powodu znacznej różnicy w poziomie stóp procentowych, jednak cięcia stóp przez największe banki centralne na świecie mogą pobudzić popyt ze strony również innych inwestorów — tych, którzy zainteresowani są przede wszystkim rynkiem obligacji” — ocenili.

businessinsider.com.pl

„Obniżka o 0,25 pkt proc., której towarzyszyłoby ostrożne nastawienie Fed, miałaby szansę przejściowo wesprzeć dolara i zaszkodzić walutom rynków wschodzących. Trwałe przebicie przez EUR/USD 1,10 czy sforsowanie przez EUR/PLN 4,31 nie są naszym scenariuszem bazowym. W szerszym horyzoncie szybkie luzowanie w USA będzie odpychać od dolara. Spodziewamy się, że kurs euro rok zakończy przy 4,25 zł, a notowania dolara w połowie 2025 r. spadną do 3,75 zł” — napisali w poniedziałek analitycy serwisu Cinkciarz.pl.

Dziękujemy, że przeczytałaś/eś nasz artykuł do końca. Bądź na bieżąco! Obserwuj nas w Wiadomościach Google.

Źródło