Pożyczkobiorcy mogą liczyć na ulgę finansową. Niższe stopy procentowe przekładają się na niższe miesięczne raty, lepszą zdolność kredytową i realne oszczędności sięgające setek złotych miesięcznie, jak wynika z analizy Jarosława Sadowskiego, kierownika działu analitycznego w Rankomat.pl.

Wrzesień ma szczególne znaczenie dla polityki pieniężnej i zmian stóp procentowych. Jarosław Sadowski, kierujący zespołem analitycznym Rankomat.pl, podkreśla, że minęły trzy lata od momentu, gdy Rada Polityki Pieniężnej podniosła stopę referencyjną do 6,75% – najwyższego poziomu w tym cyklu.

Rada Polityki Pieniężnej zapowiada podwyżki stóp procentowych . PAP

Rada Polityki Pieniężnej zapowiada podwyżki stóp procentowych . PAPEksperckie spostrzeżenia na temat spłat pożyczek

„Ten szczyt był wynikiem gwałtownego wzrostu inflacji, która osiągnęła roczny szczyt na poziomie 17%” – zauważa Sadowski. Obniżki stóp procentowych rozpoczęły się dwa lata temu, a pięć kolejnych obniżek łącznie obniżyło stopę referencyjną o 2 punkty procentowe – z 6,75% do 4,75%.

Stawka WIBOR 3M odnotowała większy spadek, spadając z 7,61% do 4,82%, co stanowi spadek o 2,79 punktu procentowego. „Ta dysproporcja wynika z oczekiwań rynkowych pod koniec 2022 roku, przewidujących dalsze podwyżki, w porównaniu z obecnymi prognozami dalszych obniżek, co nasila wahania stopy WIBOR w porównaniu ze stopą referencyjną” – wyjaśnia analityk.

Obniżki stawek WIBOR bezpośrednio wpływają na wysokość spłat. Na przykład, 30-letnia pożyczka w wysokości 500 000 zł z oprocentowaniem 7,61% (WIBOR 3M) początkowo wymagała miesięcznej raty w wysokości 4281 zł. Przy obecnych stopach procentowych raty spadły do 3300 zł – czyli o 981 zł. Dane te dotyczą kredytów o zmiennym oprocentowaniu, zakładając natychmiastowe korekty w bankach. Sadowski zauważa, że mogą wystąpić opóźnienia w faktycznym wdrażaniu, ponieważ kredytodawcy zazwyczaj aktualizują stopy kwartalnie (WIBOR 3M) lub dwa razy w roku (WIBOR 6M), a zmienione raty wchodzą w życie miesiąc później.

Dalsza lektura: Ważna aktualizacja dla dzisiejszych pożyczkobiorców. „Potencjał dodatkowych obniżek” >>>

Rozważania dotyczące pożyczek o stałym oprocentowaniu

Sadowski podkreśla dynamikę kredytów o stałym oprocentowaniu. Istniejące kredyty o stałym oprocentowaniu przechodzą na zmienne lub zaktualizowane stopy stałe dopiero po zakończeniu pierwotnego okresu – zazwyczaj pięciu lat. Refinansowanie za pomocą przelewów bankowych pozwala na nowe stałe oprocentowanie, ale zachowuje stały charakter, zamiast przekształcać je w zmienne.

Nowe kredyty o stałym oprocentowaniu charakteryzują się zmienną ofertą odzwierciedlającą pięcioletnie prognozy banków dotyczące stóp procentowych. Obecne średnie oprocentowanie przy wpłacie własnej powyżej 20% wynosi 6,22%, w porównaniu z 7,35% na początku tego roku – spadek o 1,13 punktu procentowego przewyższający obniżki stóp procentowych NBP. Ta rozbieżność wynika z faktu, że stopy stałe uwzględniają przewidywane przyszłe obniżki stóp w ciągu pięciu lat.

Dla porównania, średnie oprocentowanie zmienne wynosi 6,9%. Aby przewyższyło ono korzyści ze stałego oprocentowania, konieczne byłyby dodatkowe obniżki o co najmniej 0,67 punktu procentowego.

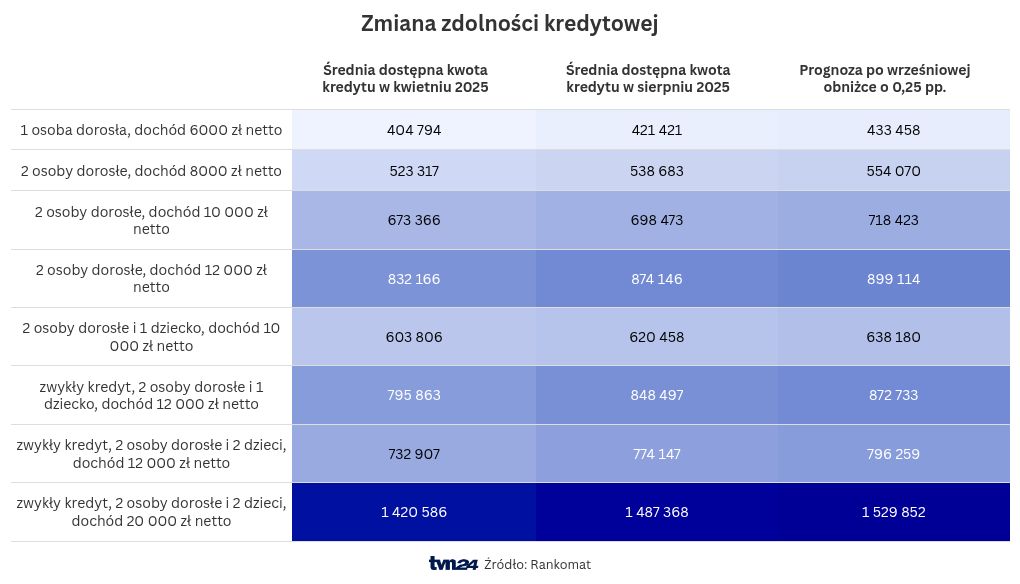

Zwiększona zdolność pożyczkowa

Analityk podsumowuje, zwracając uwagę na poprawę kwalifikowalności kredytowej. „Obniżki stóp procentowych znacząco podniosły limity kredytowe. Rodzina z jednym dzieckiem zarabiająca 12 000 zł netto miesięcznie odnotowała wzrost maksymalnej kwoty kredytu z 795 000 zł do 848 000 zł między kwietniem a sierpniem – wzrost o 6,6%” – stwierdza Sadowski. Mniejsze gospodarstwa domowe lub o niższych dochodach odnotowały skromniejszą poprawę na poziomie 3-5%.